Corporate Venture Capital

Innovationsförderung und Wettbewerbsvorsprünge durch strategische Partnerschaften

Corporate Venturing

Der Sammelbegriff Corporate Venturing (CV) beschreibt verschiedene Arten der Kooperation zwischen etablierten Unternehmen und Start-ups, die seit einiger Zeit als Innovations- und Wachstumsinstrumente eingesetzt werden. Die dabei am häufigsten angewandte Form ist das sog. Corporate Venture Capital (CVC). Dabei erwerben Unternehmen wie Munich Re, Google Ventures oder Allianz X Beteiligungen an Start-ups, um so neue Impulse aufzunehmen und langfristig finanzielle Erträge zu erzielen. Optional können Unternehmen auch als Inkubatoren auftreten oder Zugang zu neuem Innovationsfluss durch Venture Spin-offs oder Venture Spin-ins erhalten. Die Vielfalt der Ansätze ermöglicht es Unternehmen, ihren individuellen Anforderungen gerecht zu werden und entsprechend ihrer Kapitalanforderungen und Bedürfnisse geeignete Strategien zu verfolgen oder gegebenenfalls zu kombinieren.

Überblick

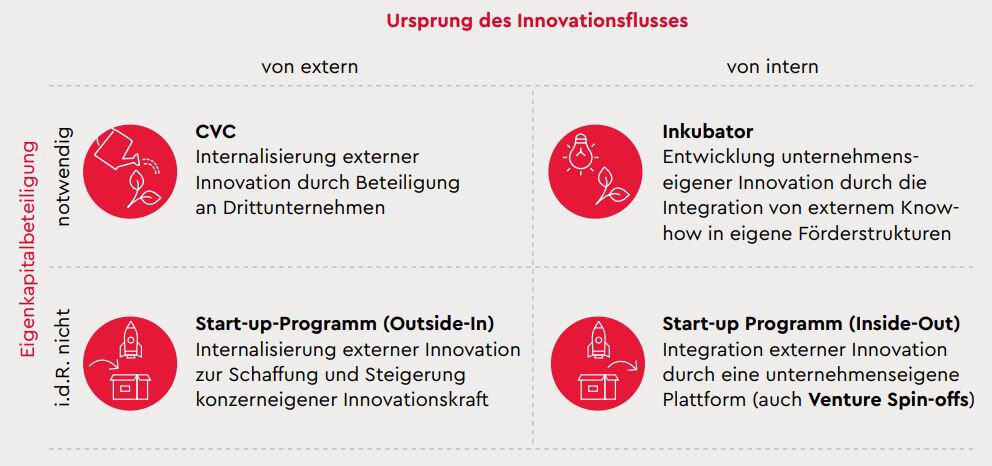

Grundsätzlich können die vier genannten Formen des CV nach dem Ursprung des Innovationsflusses und der Notwendigkeit einer Eigenkapitalbeteiligung gegliedert werden (vgl. Abbildung 1).

Abbildung 1: Einordnung der Formen des Corporate Venturings Quelle: Orrick, Herrington & Sutcliffe LLP

Start-up-Programme wie Venture Spin-offs (Inside-Out), bei denen Konzerne Teile aus dem etablierten Unternehmen ausgründen, um so neue Geschäftsbereiche oder innovative Projekte zu verfolgen, sind deutlich weniger kapitalintensiv als CVC oder Inkubatoren, da diese keine direkte Geschäftsbeteiligung erfordern. Die Unternehmen bedienen sich strategischer Allianzen mit Start-ups, um durch ihre unternehmenseigene Plattform externe Innovation in die Konzernstrukturen zu integrieren. Plattformen wie Microsoft for Startups, Salesforce Accelerate oder die Sutor Startup Plattform hoffen so, neue Kunden für das Konzerngeschäft zu gewinnen.

Auch Outside-In-Programme, bei denen etablierte Unternehmen den Start-ups überwiegend über standardisierte Prozesse die Möglichkeit bieten, gemeinsam mit Experten an Projekten zu arbeiten, haben einen vergleichsweise geringen Kapitalbedarf. Durch renommierte Programme, wie die Deutsche Bank Digitalfabrik oder BMW Startup Garage, erhoffen sich Konzerne, First-Mover-Vorteile und Potenziale zu erhalten, um Produktinnovationen voranzutreiben.

Xerox Parc oder grow - a Bosch Company bemühen sich als Inkubatoren, Opportunitäten abseits des Kerngeschäfts aufzubauen, um so langfristig finanzielle Erträge zu erzielen. Sie streben dabei an, unternehmenseigene Innovation durch die Integration von externem Know-how in eigene Förderstrukturen zu entwickeln. Die Wertschöpfung erfolgt dabei analog zu CVCs über die Geschäftsbeteiligung, während sich die Start-up-Programme durch Gebühren, Provisionen oder Produktverkäufe refinanzieren.

Historie

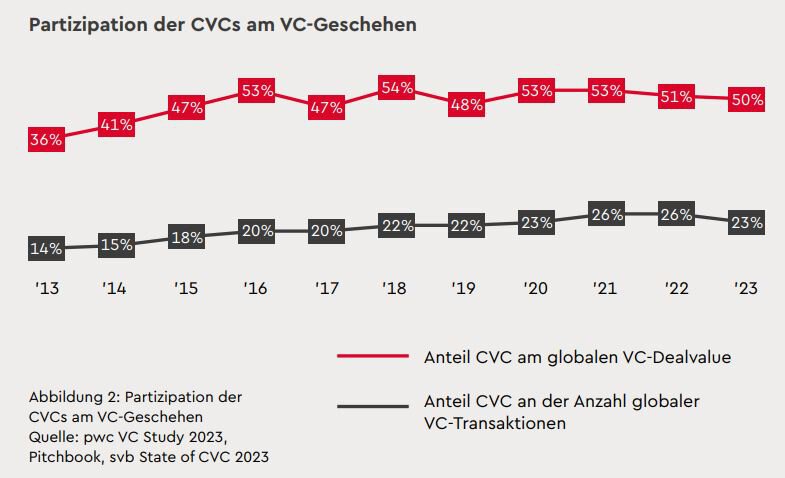

CVC ist kein neues Phänomen. Bereits in den 1950er Jahren nutzten Unternehmen diese Form des Corporate Venturing, um überdurchschnittliche Renditen zu erzielen und sich gleichzeitig abseits ihres eigentlichen Kerngeschäfts zu diversifizieren. Im Zuge einer größeren Rezession in den USA im Laufe der 1970er Jahre endete dies. In den 1980er Jahren gewann CV hingegen wieder an Attraktivität. Ausgelöst wurde dieser erneute Hype durch den ersten „Personal Computer“ und das daraus entstandene Interesse an High-Tech-Segmenten und Biotechnologie. Nachdem auch diese Phase abklang, trieb der in den 1990er Jahren aufkommende Tech-Boom die CVC-Aktivitäten erneut an. Hohe Spekulationen ließen in den frühen 2000er Jahren im Zuge des Platzens der sog. Dotcom-Blase auch diesen Aufschwung abflachen. Einige Jahre nach der Weltfinanzkrise entwickelten sich Unternehmen weiter und investierten nicht mehr nur in Tech- und Biotech-Targets, sondern stellten Wettbewerbsfähigkeit und globale Trends immer weiter in den Vordergrund. Diese Entwicklung hatte zur Folge, dass sich der CVC-Markt bis 2021 auf einem Höhenflug befand, der im Zuge makroökonomischer Herausforderungen – wie der Covid-19-Pandemie – wieder stark zurückging. Diese Entwicklungen beeinflussten branchenübergreifend die Deal-Aktivitäten. Beim Vergleich von CVC-Investoren mit normalen Venture Capital („VC“) Investoren fällt auf, dass normale VCs einen deutlich stärkeren Rückgang am Start-up-Markt zu verzeichnen haben (gemessen am Wert der Beteiligungen). VCs treten verstärkt in deutlich früheren Reifephasen in Unternehmen ein. Die Beteiligung ist dadurch kostengünstiger zu erwerben, bringt allerdings auch ein erhöhtes Risiko mit sich. Dies schlägt sich auch im Anteil von CVCs am globalen VC-Dealvolumen nieder, der im Vergleich zu der Anzahl globaler VC-Transaktionen mehr als doppelt so hoch ist (vgl. Abbildung 2).

Auch Leitmotive und Motivatoren von CVCs unterscheiden sich von denen herkömmlicher Venture Capital Investoren. VCs gehen Beteiligungen in erster Linie als finanzielle Investments ein. CVCs hingegen bemühen sich neben der Verfolgung ihrer Rendite- und Wachstumsziele darum, strategische Partnerschaften zu entwickeln. Dadurch erhalten sie Zugang zu innovativen Technologien oder Marktzugänge, die das eigene Geschäft stärken. Außerdem wollen sie von innovativen Ansätzen und neuen Geschäftsmodellen lernen. Disruptive Geschäftsfelder sollen bewusst außerhalb des Mutterkonzerns entwickelt werden, um kürzere Entscheidungswege und eine höhere Geschwindigkeit zu erreichen. Obwohl die Investition in fortgeschritteneren Reifephasen das Ausfallrisiko gegenüber früheren Phasen reduziert, erfordert die erfolgreiche Gründung und Führung eines CVCs eine sorgfältige Planung, um mit den spezifischen Herausforderungen lösungsorientiert umzugehen. Neben marktbezogenen Herausforderungen – wie geographischen Risiken bei ausländischen Targets, ggf. negativen Signalen an Co-Investoren und zunehmendem Finanzbedarf – können auch interne Herausforderungen – wie die strategische Ausrichtung des Mutterkonzerns – den Erfolg beeinträchtigen.

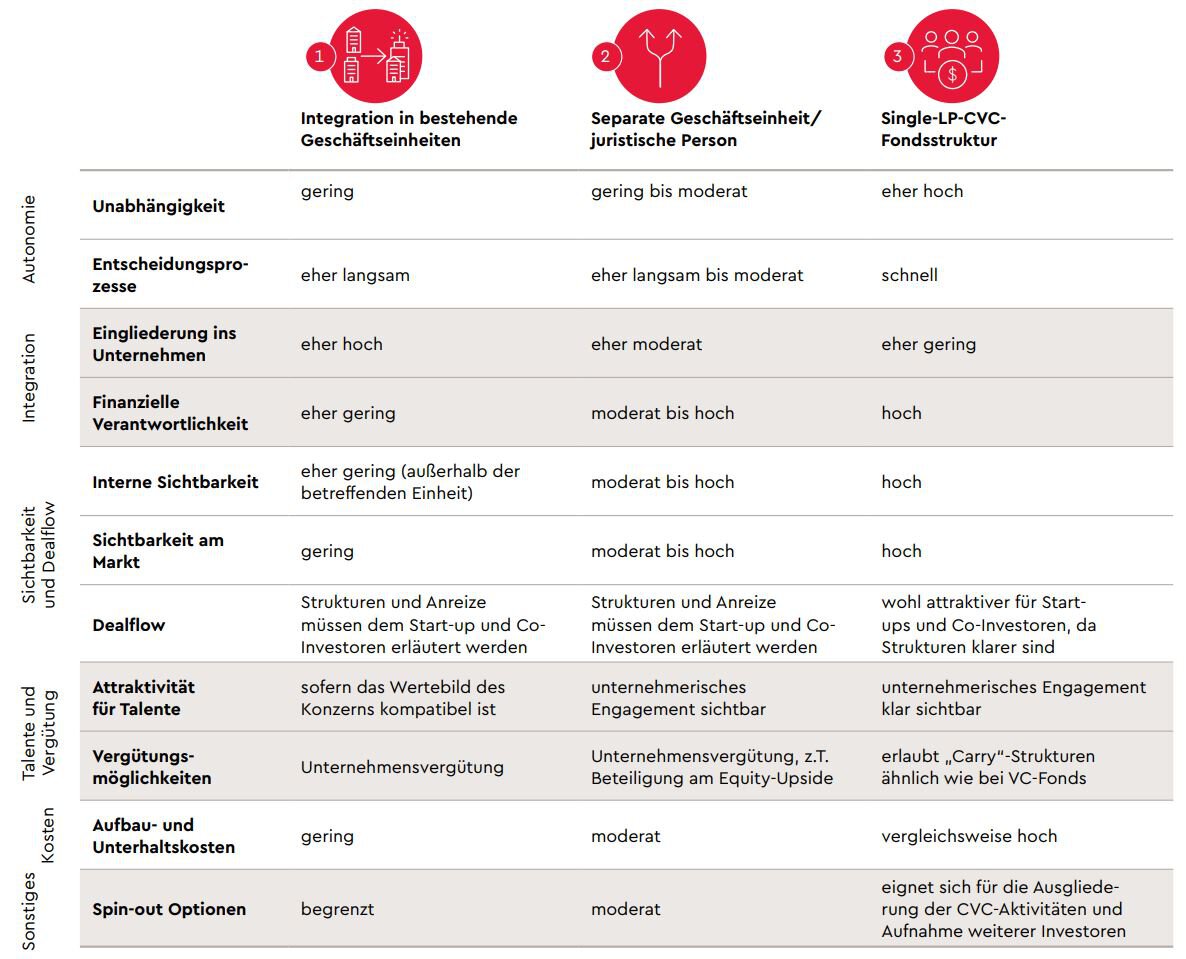

Grundsätzlich ist die Ausgestaltung der Integration des CVCs in die Konzernstruktur unterschiedlich. So können diese in die bestehende Geschäftseinheit integriert, als separate Einheit geführt oder als Single-LP-CVC Fondsstruktur implementiert werden (siehe Abbildung 3).

Abbildung 3: Aufbau und Organisation des CVCs Quelle: Orrick, Herrington & Sutcliffe LLP

Unabhängig von der Art der Umsetzung des CV-Programms müssen Unternehmen ein geeignetes Controlling System entwickeln. Zentrale Aufgaben sind dabei die Harmonisierung des Enterprise-Resource-Plannings (ERP) und von Buchungsstandards.

Bilanzierung

Eine Konsolidierung gem. IFRS 10 i.V.m IFRS 3 bei einem CVC-Vehikel ist kaum vermeidbar, da VC-Beteiligungen meist unter einer Investmentgesellschaft (IG) gehalten werden. Auf einen eigenen Konzernabschluss der IG kann verzichtet werden, sofern die IG alle Beteiligungen gem. IFRS 10.31 i.V.m. IFRS 9 erfolgswirksam zum Fair Value bewertet. Auf Konzernebene werden alle von der IG kontrollierten Tochterunternehmen konsolidiert. Nach HGB kann gem. § 296 Abs. 1 Nr. 1 und 2 HGB auf die Einbeziehung der CVCs (Tochterunternehmen) in den Konzernabschluss verzichtet werden, sofern erhebliche und andauernde Beschränkungen der Rechte des Mutterunternehmens vorliegen oder die für die Aufstellung des Konzernabschlusses erforderlichen Angaben nicht ohne unverhältnismäßig hohe Kosten oder unangemessene Verzögerungen zu erhalten sind. Andernfalls ist eine Freistellung von der Konsolidierung nur in sehr engen Grenzen denkbar.

Fazit

Ob eine Kooperation in Form eines Corporate Venture Capitals für Unternehmen sinnvoll ist, muss individuell in Abhängigkeit der strategischen Ziele des Konzerns festgestellt werden. Allgemein kann die Beteiligung an Start-ups den Innovationsfluss ankurbeln und Wachstum fördern. Gleichzeitig kann sie langfristige finanzielle Erträge generieren und aufgrund der Diversifikation abseits des Kerngeschäfts zur Verringerung des Enterprise-Risks beitragen. Es sollte jedoch nicht vergessen werden, dass ein für Venture Capital übliches Ausfallrisiko besteht und im Worst-Case mit dem vollständigen Verlust des eingesetzten Kapitals gerechnet werden muss.

Autoren: Marius Matis und Paul Breunig, München

Ihr Kontakt zu uns

Sie haben Fragen zu unseren Services oder der WTS Advisory? Wir freuen uns auf Ihre Nachricht oder Ihren Anruf!